|

东南亚宏观经济:增长放慢 通胀回落 2023年,欧博abg东南亚六国的宏观经济增速较2022年显著放慢,下半年增长表现较上半年有所改善。制造业景气度小幅下滑,消费增速下滑,通胀水平显著回落。预计2024年宏观经济表现好于2023年,消费走强,贸易复苏,通胀风险下降。

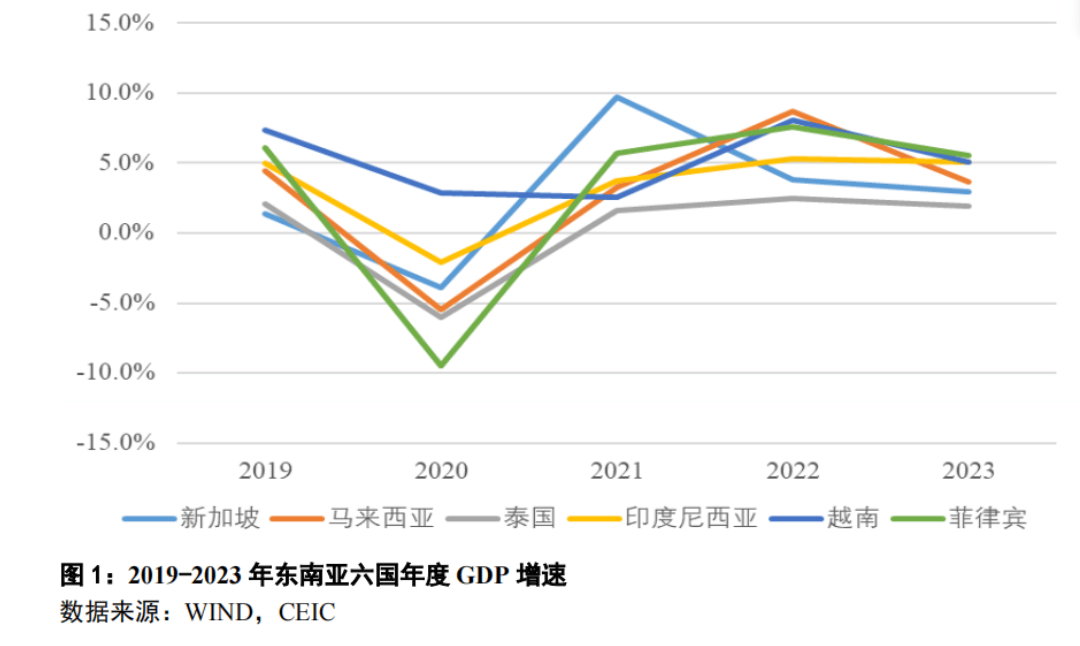

菲律宾经济增长表现最好,制造业景气程度上升,工业生产也领跑东南亚,消费表现垫底,通胀水平较高,小幅加息同时汇率升值。 印度尼西亚经济增长排名第二,制造业处于扩张阶段,消费小幅增长,通胀水平逐步回落,汇率升值。 越南的GDP增长并列第二,制造业景气度持续收缩,消费表现强劲,央行大幅降息同时汇率小幅升值。 马来西亚的GDP增长在区域内排名第四,制造业景气度也持续收缩,消费增速区域内第一,利率基本稳定同时汇率贬值浮动较大,马来西亚外需面临一定压力。 新加坡的GDP增长速度排名第五,和发达经济体相比表现出色,工业生产下滑较严重,消费微幅增长,但得益于其金融中心的优势,利率基本稳定同时汇率大幅升值。 泰国GDP增长垫底,欧博官网泰国制造业景气度下滑最为严重,工业生产下滑幅度最大,消费增长稳健,有通缩的风险,且央行在加息的同时还面临货币贬值压力,宏观经济面临的各方面困难相对较多。 1. GDP增长:增速回落,菲越印尼增速5%以上 2023年东南亚六国中,菲律宾、越南和印度尼西亚的经济增长速度保持在5%以上,马来西亚、新加坡和泰国的经济增速相对低(2-4%区间内)。

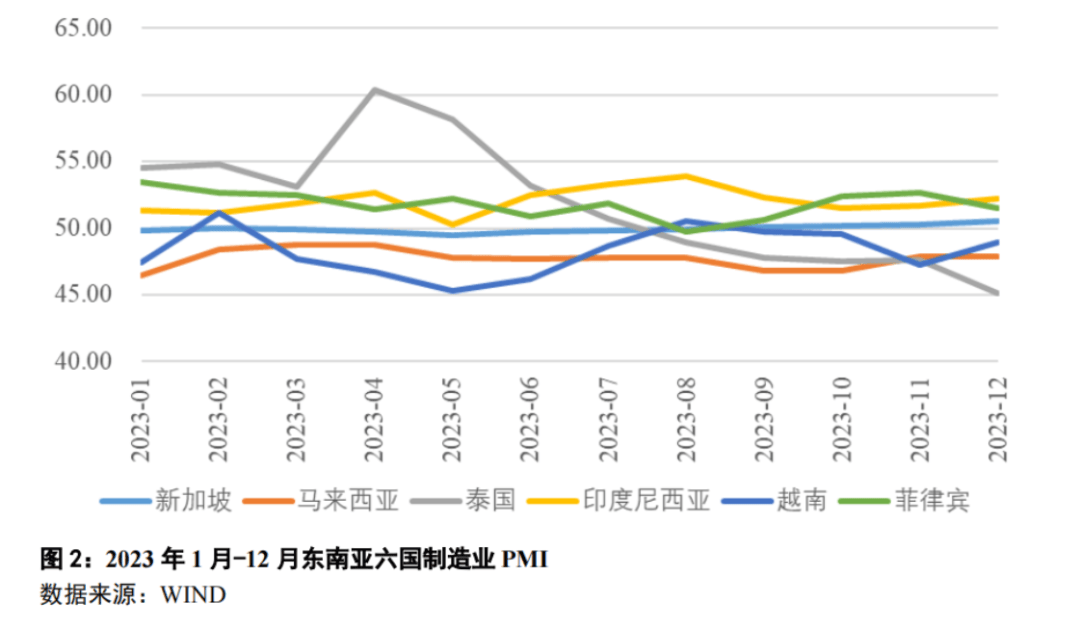

除泰国外,东南亚各国GDP均已恢复至高于疫情前水平(2019年)。越南表现最为突出,2023年GDP比2019年高出19.7%(年化增速达4.6%),2023年印度尼西亚、新加坡和马来西亚均比2019年高出10%以上,菲律宾2023年比2019年高出8.6%,而泰国2023年GDP比2019年低0.4%。 2. 制造业:印尼菲律宾保持扩张 泰国越南马来持续下行 2023年印度尼西亚和菲律宾制造业PMI保持平稳向好,新加坡制造业PMI下半年开始进入扩张区间,泰国的制造业PMI下半年持续下滑,12月已降至45.1,越南的制造业PMI在第三季度有所回暖但第四季度又跌入荣枯线以下,马来西亚的制造业PMI全年处于50以下的水平(如下图)。

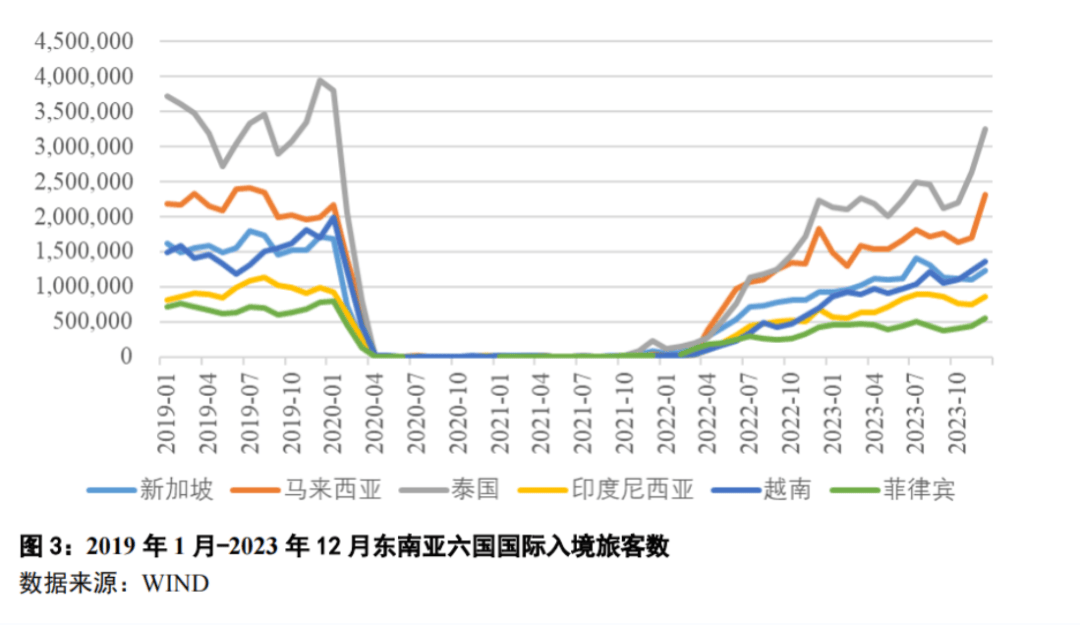

3. 消费:越南泰国马来增速领跑,旅游复苏是重要动力 2023年下半年,越南、泰国和马来西亚零售增长强劲,印度尼西亚的消费表现疲软,新加坡和菲律宾的消费同比下滑。 马来西亚2023年销售额比2019年高34%,越南2023年销售额比2019年高出30%,是消费表现最强劲的两个国家。泰国第三季度消费同比增长仅有0.3%,第四季度消费同比增长13.9%。泰国在旅游政策方面的持续加码,特别是免签政策延长,吸引外国游客,欧博给国内消费带来源源不断的增量动力。印度尼西亚的消费增速基本保持在1.5%左右。新加坡和菲律宾的消费在第三季度同比增速为1.1%和-1.3%,第四季度同比增速为-2.3%和-4.0%,表现较疲弱。

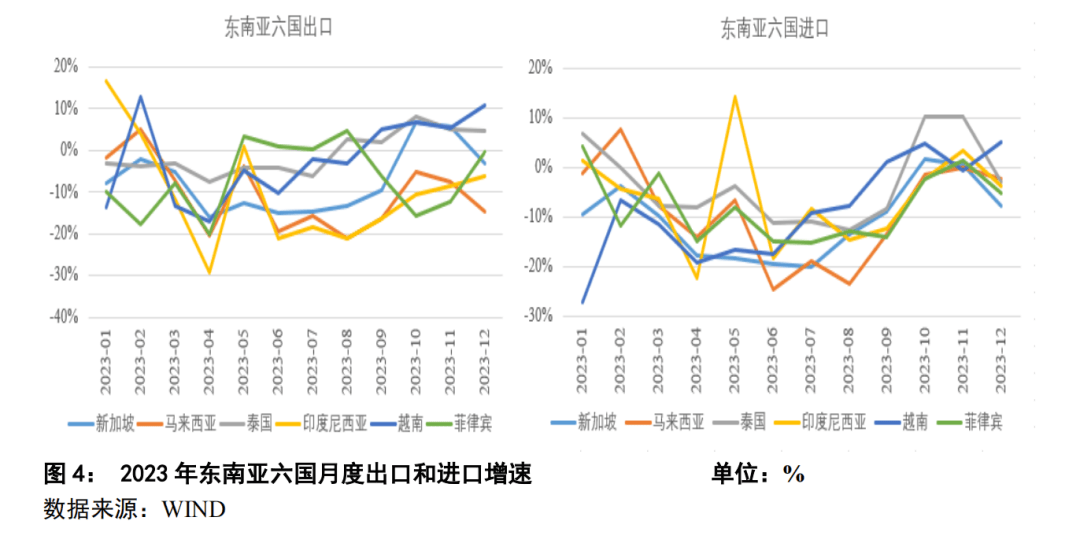

东南亚的国际游客人数2023年约恢复到2019年60-70%左右,恢复程度最高的马来西亚2023年的国际游客数是2019年的77%。但是中国游客到东南亚旅游相比国际游客恢复要慢得多。比如2023年新加坡国际入境旅客数是2019年的71%,而中国赴新加坡游客数仅为2019年的38%。2023年下半年以来,泰国、马来西亚、新加坡等国家都宣布对中国游客实施免签政策,预计2024年中国游客对东南亚旅游的复苏将成为东南亚经济增长的重要贡献因素。 4. 价格:通胀风险显著缓解 PPI持续下滑 2023年,东南亚六国的消费价格指数(CPI)集体下滑,通胀风险显著缓解。菲律宾、新加坡、和越南的CPI高于3.5%,仍然有一定的通货膨胀压力,印度尼西亚和马来西亚的CPI已经处于2%附近(温和通货膨胀),而泰国的CPI连续一个季度处于0以下,通货紧缩的风险有所加大。 东南亚六国的生产价格指数(PPI),2023年以来走势出现了分化:印度尼西亚的PPI逐月走低,保持在3%上下;菲律宾PPI逐月走低,下半年在0上下波动;新加坡、泰国、马来西亚和越南的PPI先下降后回升,连续三个季度为负,主要是因为2022年基数效应造成的,因此2024年PPI有望恢复到正常水平。 5. 利率和汇率:泰国加息越南降息 新加坡越南菲律宾汇率坚挺 菲律宾的通胀压力较大,而且经济增长表现领跑,三个月同业拆借利率保持在6%以上。泰国因为利率水平较低,三个月同业拆借利率也提高了100个基点左右。新加坡、马来西亚和印度尼西亚的利率在2023年基本持平。受到美联储加息和外贸外资增长放缓的冲击,越南央行在2023年连续四次降低基准利率,从6%降至4.5%。 国际清算银行提供的实际汇率指数显示,2023年,东南亚各国中新加坡、菲律宾和印度尼西亚的汇率表现最好,相比2022年分别升值3.9%、3.4%和2.4%,越南小幅升值1.0%,欧博娱乐泰国和马来西亚的汇率均有小幅贬值,马来西亚汇率最为疲软。 02 东南亚对外贸易 1. 总体表现:贸易先降后升,进口需求较弱贸易顺差扩大 2023年,东南亚六国出口同比下降6.9%,进口同比下降8.4%,贸易顺差同比增长26.7%。其中第一季度,出口持平进口下降,第二/三季度,出口和进口均以两位数速度下滑,第四季度,出口和进口有明显复苏态势。预计2024年进出口贸易将继续复苏回升。 下半年出口增长最快的是越南和泰国,下半年增速由负转正,出口降幅最大的是马来西亚和印度尼西亚(同比下降13.7%)。进口整体下滑,马来西亚也是进口降幅最大国家(同比下降10.6%),泰国和越南在第四季度实现了增速由负转正。

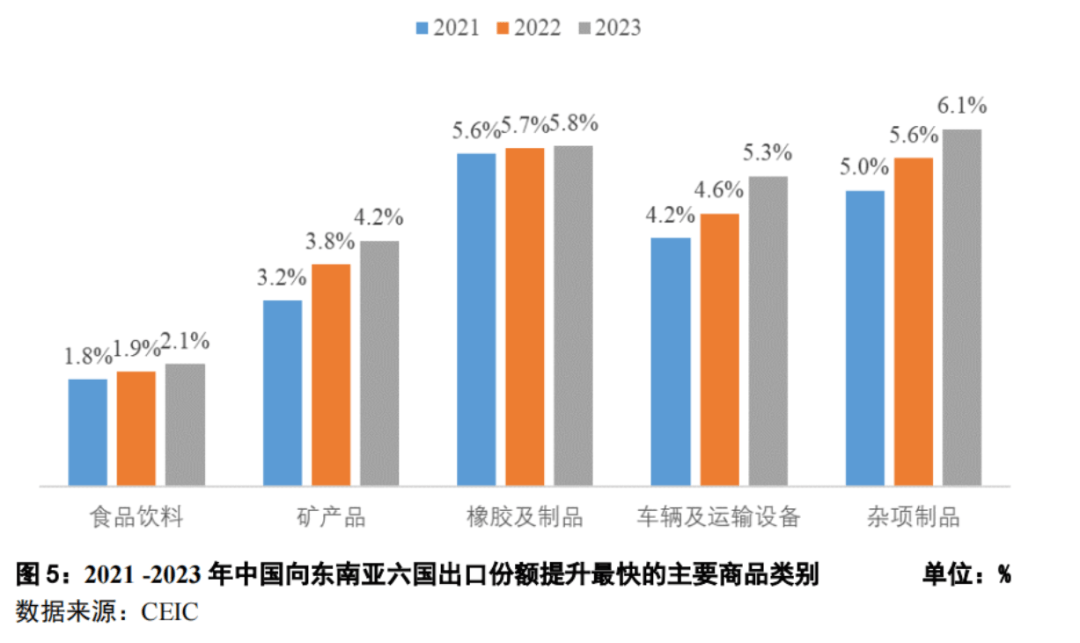

从贸易平衡的角度而言,新加坡和越南的顺差扩大,印度尼西亚、马来西亚的顺差缩小,而菲律宾和泰国逆差缩小。 2. 2023年贸易新动向 1) 新加坡:四季度进出口改善 化工品机器设备出口转正 2023年,新加坡出口额同比下滑7.7%,进口额同比下滑11.1%,贸易顺差同比增长33.6%。 2023年主要类别出口/进口增速在下半年均逐季恢复,第四季度化工品、机器和运输设备以及杂项制品的出口增速转正,化工品、矿物燃料、机器和运输设备的进口增速由两位数负增长转为个位数负增长。 2) 马来西亚:四季度进出口有所恢复 工业制成品是亮点 2023年,马来西亚出口额同比下滑11.3%,进口额同比下滑9.7%,贸易顺差同比下滑19.1%。 主要的商品类别当中,马来西亚出口表现最好的是工业制成品(Q4+4.0%),出口下降最严重的商品类别是矿物燃料和杂项制品。进口增长恢复最显著的商品类别也是工业制成品(Q4+13.6%),进口下降最严重的商品类别是矿物燃料、机器和运输设备。 3) 泰国:下半年出口显著改善 矿物和燃料出口猛增 2023年,泰国出口额同比下滑1.0%,进口额同比下滑3.7%,贸易逆差同比减少61.8%,在东南亚六国中贸易下滑幅度最小,表现最好。 2023年下半年,泰国出口的主要商品类别同比增速明显改善,矿物产品和燃料同比在第四季度同比增长45.1%,增速最快;进口的主要商品类别同比增速也明显改善,资本货物在第四季度同比正增长15.7%,消费品、燃料和润滑油同比增速也转正。 4) 印度尼西亚:出口下滑较快 工业制成品和杂项制品正增长 2023年,印度尼西亚出口额同比下滑11.4%,进口额同比下滑6.6%,贸易顺差同比下降32.3%。 分季度数据显示,主要的商品类别当中,印度尼西亚杂项制品和工业制成品在第四季度出口增速转正(分别为7.1%,2.8%),出口下降最严重的商品类别是矿物燃料。进口增速为正的商品类别是矿物燃料,进口下降最严重的商品类别是化工产品和工业制成品。 5) 越南:进口下滑严重 电子产品手机和机器出口恢复正增长 2023年,越南出口额同比下滑2.5%,进口额同比下滑9.1%,实现贸易顺差128.9亿美元,同比增长588.9%。进口下滑明显高于出口,反映了越南在开展加工贸易的过程中,提升了自身在原材料和中间产品的生产制造能力,从而把一部分原先需要进口的原材料和中间产品转为在国内采购。 2023年下半年越南主要商品出口增速均呈现显著改善,包括计算机、电子产品及零配件(Q3+12.2%,Q4+16.5%),电话、手机及零件(Q3-5.6%,Q4+3.0%),机器/设备/工具和仪器(Q3-12.2%,Q4+6.1%)等。 6) 菲律宾:出口进口均下滑 电子产品继续去库存是主因 2023年,菲律宾出口额同比下滑6.9%,进口额同比下滑8.2%,贸易逆差同比减少10.0%。 2023年菲律宾主要的贸易商品类别当中,出口均为负增长,出口下降最严重的商品类别是电子数据处理和其他矿物产品。进口增长最显著的商品类别是运输设备(Q3+8.8%,Q4+32.9%),进口下降最严重的商品类别则是电子数据处理、组件或设备(半导体)和矿物燃料。 03 中国东南亚经贸:车辆出口新市场,资源进口新基地 东盟和中国互为最大贸易伙伴,而且双边贸易对于各自经济增长的重要性都在持续提升。2023年中国和东南亚的外贸增速同时面临下滑压力。 1. 贸易增长:东盟稳居最大贸易伙伴 中越贸易更加紧密 2023年,东盟继续超过欧盟和美国,保持中国最大贸易伙伴的地位。2023年中国总出口增速为-5.1%,中国向东盟、欧盟和美国出口的增速分别为-6.0%、-10.2%和-13.0%,中国总进口增速为-5.6%,中国从东盟、欧盟和美国进口的增速分别为-4.6%、-0.9%和-6.5%。 2023年,除越南之外,中国向东南亚其余五国的出口和进口均为负增长。中国向泰国、新加坡和越南出口表现相对好。中国从越南和印度尼西亚进口表现相对较好。中国和越南之间的贸易联系正在变得更为紧密。 2023年,中国与东南亚六国的总体贸易顺差同比下滑9.4%。中国与新加坡的顺差基本持平。中国与印度尼西亚的逆差继续显著扩大(同比增长33.7%)。中国与越南、菲律宾和马来西亚的贸易更为平衡,与越南、菲律宾的顺差有所缩小(同比分别下降17.9%和17.5%)。 2. 车辆和杂项制品出口增长较快 矿产品和贱金属进口猛增 2023年,中国向东南亚六国出口贸易规模排名前五位的商品是:机电设备及零件、贱金属及制品、纺织原料及制品、杂项制品和化工产品,五类商品占中国向东盟出口额的69%,出口增速分别为-9.0%、-8.7%、-8.8%、+2.4%和-13.2%。其中车辆及运输设备、杂项制品在中国向东南亚出口中份额提升最快。

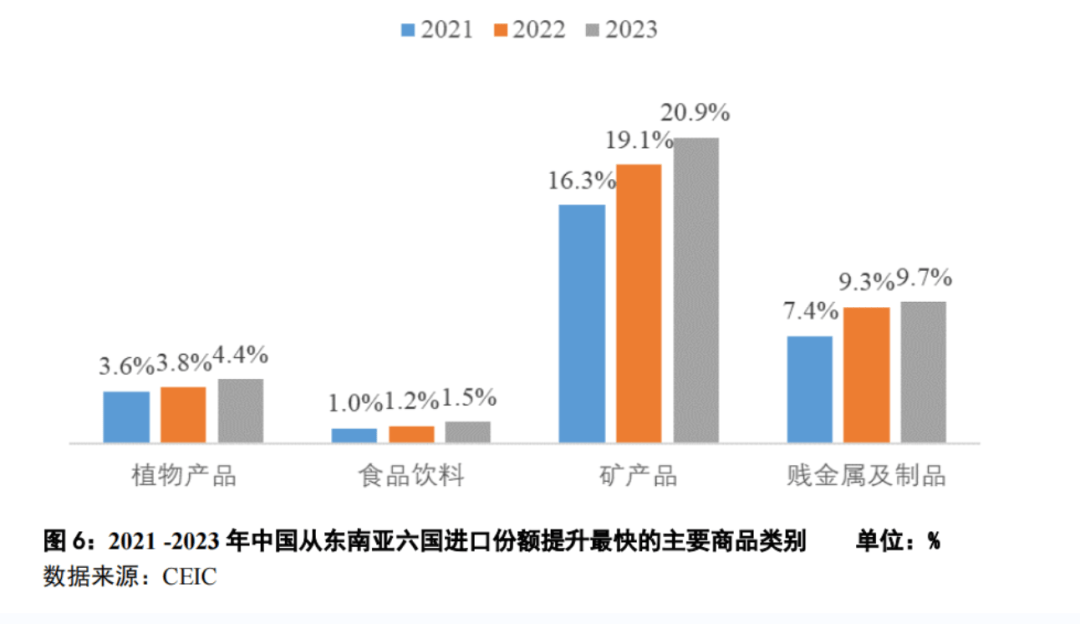

2023年,中国从东南亚六国进口贸易规模排名前五位的商品是:机电设备及零件、矿产品、贱金属及制品、橡胶及制品和化工产品,这五类商品占中国从东盟进口的80%,进口增速分别为-9.7%、+4.0%、-1.4%、-15.0%和-15.5%。其中矿产品、贱金属及制品在中国从东南亚进口中份额提升最快。

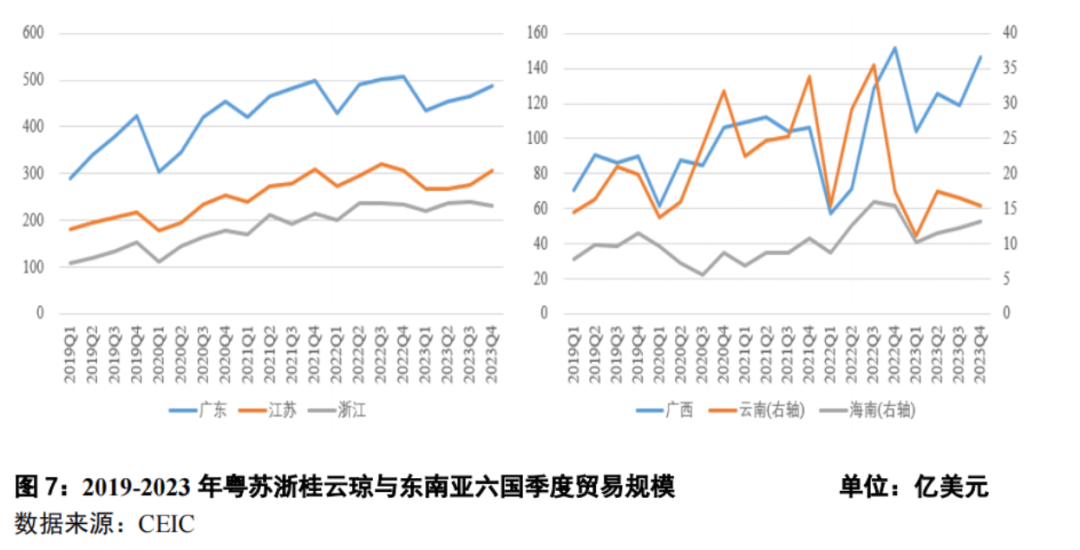

综合双边贸易规模及贸易余额的数据,中国在机电设备及零件、贱金属及制品、化工产品、橡胶及制品等类别与东南亚有紧密的贸易往来,行业内贸易非常活跃,中国也保持较大的贸易顺差;纺织原料及制品、杂项制品、车辆及运输设备、石料及其制品(包括陶瓷玻璃等),中国的比较优势更突出,出口规模远远超过进口。 以贸易差额的规模衡量,中国在纺织原料及制品、贱金属及制品、机电设备及零件、杂项制品、车辆及运输设备的比较优势比较突出,东南亚六国在矿产品、植物产品(包括水果蔬菜)、油脂及分解产品的比较优势最为突出。 3. 浙江、广西与东南亚贸易增长强劲 广东与越马泰合作密切 2023年,与东南亚六国进出口额排名前三位的省份是广东,江苏和浙江。另外基于地缘便利,广西、海南、云南与东南亚六国贸易比重位居全国前三名。2017年以来,东南亚六国在广东、江苏和浙江外贸当中的比重不断上升,尤其是浙江与东南亚六国的进出口已占到总贸易额的14%。

2023年相比2019年,浙江省与东南亚六国的贸易增长79.2%(其中出口增长82.3%,进口增长73.4%)。浙江省主要出口目的地是越南、印度尼西亚和马来西亚,对新加坡和马来西亚的出口增长超过一倍以上,主要的进口来源国是印度尼西亚和马来西亚,从印度尼西亚的进口增长约1.9倍。广西省与东南亚六国的贸易增长46.8%(其中出口增长73.0%,进口增长7.7%),主要出口目的地是越南,出口占比高达82%。另外对泰国、新加坡的出口增长迅猛。 同期广东省与东南亚六国的贸易增长28.6%(其中出口下降27.8%,进口增长5.6%),主要出口目的地是越南、马来西亚和新加坡,对马来西亚的出口增长92%,主要的进口来源国是越南、马来西亚和泰国。越南、马来西亚和泰国是广东在东南亚地区前三位贸易伙伴国,而且进出口规模基本平衡,显示在贸易分工方面已经有比较深度的合作。 同期云南省与东南亚六国的贸易下降15.1%(其中出口下降12.4%,进口增长9.8%),主要出口目的地是越南和马来西亚,向越南出口下降40%,对马来西亚的出口增长超过一倍以上,主要的进口来源国是泰国和越南,从泰国进口增长92%,从越南的进口下降了42%。云南与越南的一般贸易下降幅度较大,边境小额贸易和保税物流进出口增长较快,另外机电产品的出口大幅下降,可能是RCEP实施后发生了贸易转移的影响。 04 中国-东南亚合作新动能:RCEP落地和人员往来畅通 1. RCEP全面生效 2023年6月2日,《区域全面经济伙伴关系协定》(RCEP)对15个签署国全面生效,标志着全球人口最多、经贸规模最大、最具发展潜力的自由贸易区进入全面实施的新阶段,为中国和东盟进一步深化经贸合作提供更全面的支持。 2. 中国-东盟扩大签证便利化范围 中国东盟双方为畅通人员往来、促进经贸合作和人文交流,不断扩大签证便利化政策的范围。2023年世界各国也纷纷积极恢复国际交往,尤其是畅通人员往来。 东盟10国目前都已对持因私普通护照的中国公民推出免签、落地签或电子签等不同程度的签证便利化措施。中国和泰国自2024年3月起实现永久互免对方公民签证政策。马来西亚从2023年12月1日起对中国等国的游客实施入境30天内免签证的政策。2024年2月9日起,中国与新加坡互免签证正式生效。 05 小结 2023年东南亚六国的宏观经济增速表现较上年有所放缓。下半年增长表现较上半年有所改善,制造业景气度小幅下滑,消费增速下滑,通胀水平显著回落。预计2024年东南亚经济表现好于2023年,消费走强,贸易复苏,通胀风险下降。 2023年东南亚六国进出口贸易负增长,进口降幅更大,贸易顺差有所上升。四季度各国的部分主要出口产品有回暖的趋势。需要注意:菲律宾第一大类别的电子产品贸易继续两位数负增长。预计2024年东南亚进出口将继续复苏。 东盟稳居中国最重要的贸易伙伴,中国和越南之间的贸易正在变得更为紧密。东南亚正在成为中国车辆出口的新市场,同时也是中国资源进口的新基地,包括矿产品、贱金属及其制品、植物产品等等。浙江、广西与东南亚贸易增长强劲,广东与越马泰合作密切。 以上是报告的缩略版,完整版报告请移步公众号查阅下载。 (责任编辑:) |